KONTAN.CO.ID - Simak istilah yang sering muncul dalam pinjaman online atau pinjol. Dalam transaksi pinjaman online, terdapat berbagai istilah yang sering muncul dan wajib dipahami oleh calon peminjam agar tidak terjebak dalam skema yang merugikan.

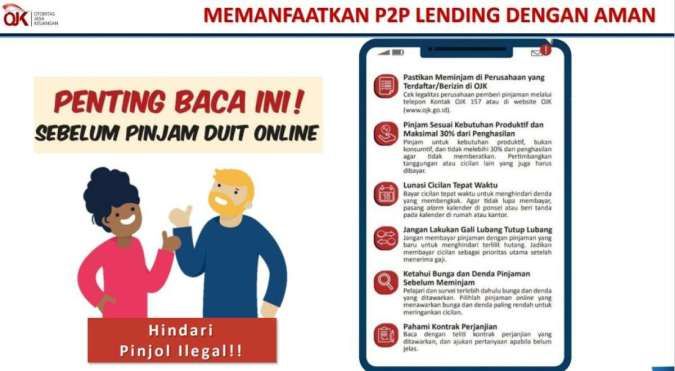

Pinjaman Online merupakan salah satu akses kredit non perbankan yang diawasi langsung oleh Otoritas Jasa Keuangan (OJK).

Sehingga, pinjol muncul dalam berbagai macam aplikasi baik resmi atau legal maupun ilegal.

Baca Juga: Resmi OJK, Ini Update Pindar Bermasalah 2024, Cek Daftar Pinjol Legal & Berizin 2025

Istilah penting dalam Pinjol

Tentunya, bagi masyarakat yang ingin melakukan pengajuan pinjol perlu memahami istilah di bawah ini. Mulai dari plafon pinjaman, tenor, bunga, APR, hingga skor kredit, masing-masing memiliki peran penting dalam menentukan besaran cicilan dan kewajiban yang harus dipenuhi.

Selain itu, memahami perbedaan antara pinjol legal dan ilegal juga sangat krusial untuk menghindari risiko bunga tinggi dan penagihan yang tidak etis.

Oleh karena itu, sebelum mengajukan pinjaman, penting bagi setiap peminjam untuk memahami istilah-istilah ini agar dapat mengambil keputusan yang lebih bijak dan sesuai dengan kondisi finansial mereka.

Baca Juga: Hati-Hati Pencurian Data KTP untuk Pinjol, Ini Bahaya dan Cara Ceknya

Simak istilah yang sering muncul dalam pinjaman online atau pinjol dirangkum dari laman OJK.

1. Fintech Lending

Fintech lending adalah istilah lain untuk perusahaan pinjaman online yang berbasis teknologi finansial. Mereka menggunakan platform digital untuk memberikan layanan pinjaman, baik kepada individu maupun usaha kecil.

2. Pinjol Legal vs. Pinjol Ilegal

- Pinjol Legal: Terdaftar dan diawasi OJK, memiliki suku bunga dan biaya yang lebih transparan.

- Pinjol Ilegal: Beroperasi tanpa izin, sering menerapkan bunga tinggi, dan menggunakan metode penagihan yang tidak etis.

Baca Juga: TWP90 Fintech Lending Meningkat, Samir Optimistis Pertahankan Risiko Rendah

3. Plafon Pinjaman

Plafon pinjaman merupakan batas maksimal jumlah uang yang dapat dipinjam oleh nasabah dari lembaga keuangan, baik itu bank maupun perusahaan pinjaman online (pinjol). Besarnya plafon pinjaman biasanya bergantung pada beberapa faktor, seperti profil kredit peminjam, riwayat keuangan, serta jenis pinjaman yang diajukan.

Dalam pinjaman online, plafon pinjaman bisa berkisar dari ratusan ribu hingga puluhan juta rupiah, tergantung pada kebijakan penyedia layanan.

4. Tenor

Tenor merupakan istilah pinjol terkait jangka waktu yang diberikan oleh penyedia pinjaman untuk melunasi kewajiban pembayaran. Tenor dapat berkisar dari beberapa hari, bulan, hingga tahun, tergantung pada jenis pinjaman yang diambil.

- Pinjaman jangka pendek biasanya memiliki tenor 7 hingga 30 hari dan sering kali digunakan untuk kebutuhan mendesak.

- Pinjaman jangka menengah memiliki tenor 3 hingga 12 bulan, biasanya digunakan untuk modal usaha atau pembelian barang dengan sistem cicilan.

- Pinjaman jangka panjang bisa memiliki tenor lebih dari 12 bulan, seperti pada KTA (Kredit Tanpa Agunan) atau kredit multiguna.

Semakin panjang tenor yang dipilih, biasanya bunga pinjaman juga semakin besar.

Baca Juga: AFPI Berkontribusi pada Inklusi Keungan RI, Outstanding Pinjaman Tembus Rp 76 Triliun

5. Bunga

Istilah dalam Pinjol lainnya adalah Bunga. Ini merupakan biaya tambahan yang harus dibayar oleh peminjam kepada pemberi pinjaman sebagai bentuk imbalan atas penggunaan dana tersebut. Dalam pinjaman online, bunga bisa dihitung secara harian, bulanan, atau tahunan.

- Bunga harian biasanya berkisar 0,1% hingga 0,8% per hari tergantung pada kebijakan pinjol.

- Bunga bulanan bisa mencapai 3% hingga 10% per bulan, tergantung pada besaran pinjaman dan tenor.

- Bunga tahunan biasanya dinyatakan dalam Annual Percentage Rate (APR), yang mencakup bunga serta biaya tambahan lainnya.

Penting untuk selalu mengecek besaran bunga sebelum mengambil pinjaman agar tidak terbebani biaya yang tinggi.

6. APR (Annual Percentage Rate)

APR atau suku bunga tahunan merupakan angka yang menunjukkan total biaya pinjaman dalam satu tahun, termasuk bunga dasar dan biaya lainnya (seperti administrasi dan asuransi).

Misalnya, jika sebuah pinjaman memiliki APR sebesar 36%, berarti dalam satu tahun total biaya yang harus dibayar oleh peminjam adalah 36% dari jumlah pinjaman. Semakin tinggi APR, semakin mahal pinjaman tersebut.

Baca Juga: POJK 40/2024, Atur Mitigasi Risiko Pendanaan di Fintech Lending Lewat Asuransi Kredit

7. Biaya Administrasi

Biaya administrasi yakni potongan yang dikenakan oleh penyedia pinjaman saat pencairan dana. Biaya ini digunakan untuk operasional, pengelolaan kredit, dan verifikasi data peminjam.

Dalam pinjaman online, biaya administrasi bisa berkisar antara 1% hingga 5% dari jumlah pinjaman, tergantung pada kebijakan perusahaan.

Misalnya, jika seseorang mengajukan pinjaman sebesar Rp2.000.000 dan dikenakan biaya administrasi 5%, maka jumlah dana yang diterima hanya Rp1.900.000, tetapi peminjam tetap harus mengembalikan Rp2.000.000 + bunga.

8. Biaya Keterlambatan (Denda)

Biaya keterlambatan atau denda adalah biaya tambahan yang dikenakan kepada peminjam jika tidak membayar cicilan tepat waktu.

Dalam pinjaman online, denda keterlambatan biasanya dihitung per hari dan dapat berkisar antara 0,1% hingga 1% dari jumlah pinjaman per hari.

Contohnya, jika seseorang memiliki pinjaman Rp1.000.000 dan terkena denda keterlambatan 0,5% per hari, maka dalam 10 hari keterlambatan, dendanya bisa mencapai Rp50.000. Oleh karena itu, sangat penting untuk membayar pinjaman tepat waktu agar tidak terkena denda besar.

Baca Juga: OJK Terbitkan Aturan Tentang Pengembangan dan Penguatan Transaksi dan Lembaga Efek

9. Cicilan/Bulan

Cicilan per bulan merupakan jumlah uang yang harus dibayarkan peminjam setiap bulan sesuai dengan tenor yang dipilih. Besarnya cicilan bergantung pada:

- Jumlah pinjaman

- Bunga yang dikenakan

- Tenor yang dipilih

Semakin pendek tenor, biasanya cicilan bulanan akan lebih besar, tetapi bunga total yang dibayar lebih kecil. Sebaliknya, tenor yang lebih panjang membuat cicilan lebih ringan, tetapi total bunga yang harus dibayar menjadi lebih besar.

10. TKB90 (Tingkat Keberhasilan Bayar 90 Hari)

TKB90 menjadi salah satu indikator yang mpenunjukkan persentase keberhasilan suatu platform pinjaman online dalam mengelola pembayaran pinjaman dalam 90 hari sejak jatuh tempo.

- Jika TKB90 suatu platform adalah 95%, artinya 5% dari total pinjaman yang diberikan mengalami keterlambatan lebih dari 90 hari.

- Semakin tinggi angka TKB90 (mendekati 100%), semakin baik kualitas pinjaman di platform tersebut.

Setiap platform memiliki TKB yang bisa menjadi acuan untuk menilai apakah platform pinjaman memiliki tingkat kredit macet yang rendah atau tinggi.

Baca Juga: Bank Pikir-Pikir Jadikan HAKI Menjadikan Agunan Kredit

11. OJK (Otoritas Jasa Keuangan)

OJK merupakan lembaga resmi yang mengatur, mengawasi, dan memberikan izin kepada penyedia layanan keuangan di Indonesia, termasuk perusahaan pinjaman online.

Pinjaman online yang terdaftar dan diawasi oleh OJK memiliki standar operasional yang lebih jelas dan transparan. Sebaliknya, pinjol ilegal tidak terdaftar di OJK dan sering kali memberikan pinjaman dengan bunga yang tidak wajar serta cara penagihan yang kasar.

12. BI Checking / SLIK OJK

BI Checking atau SLIK OJK menjadi salah satu sistem yang mencatat riwayat kredit seseorang di Indonesia. Ketika seseorang memiliki riwayat kredit buruk, pengajuan pinjaman bisa ditolak oleh lembaga keuangan.

13. Refinancing

Refinancing yakni proses mengajukan pinjaman baru untuk melunasi pinjaman lama dengan harapan mendapatkan bunga atau tenor yang lebih ringan.

Baca Juga: OJK Bakal Terbitkan 5 POJK di Bidang PPDP pada 2025, Ini RInciannya

14. Debt Collector

Debt collector merupakan pihak yang ditugaskan untuk menagih pembayaran dari peminjam yang mengalami keterlambatan pembayaran.

Pada pinjaman online ilegal, debt collector sering melakukan penagihan kasar, intimidasi, hingga penyebaran data pribadi, sehingga penting untuk hanya meminjam dari pinjol legal yang terdaftar di OJK.

15. Skor Kredit

Skor kredit adalah sistem penilaian yang digunakan untuk menentukan kelayakan seseorang dalam mendapatkan pinjaman. Skor ini dihitung berdasarkan riwayat pembayaran, jumlah pinjaman, dan rasio utang.

Semakin tinggi skor kredit seseorang, semakin besar peluangnya mendapatkan pinjaman dengan bunga rendah. Sebaliknya, skor kredit buruk dapat menghambat akses ke pinjaman baru.

Itulah penjelasan terkait istilah yang muncul saat pengajuan pinjol yang perlu diketahui oleh pengguna.

Tonton: Satgas PASTI Ajukan Pemblokiran 614 Nomor Kontak Penagih Pinjol Ilegal

Cek Berita dan Artikel yang lain di Google News

/2023/11/15/2043646930.jpg)